FXにかかわる税金についてまとめ

FXと税金の関係を理解しておくことは大切です。

ただ、FXのみ単独で説明されても、FXは株式投資など同時にやっている人も多く、他の金融資産と組み合わせたときにどのような課税体系になっているかを理解していないと不十分になるケースもあります。

特にFXの税金は「FXで荒稼ぎした主婦が申告漏れ(脱税容疑)で摘発される」というショッキングなニュースが話題になったこともあり、神経質になりやすい問題(ただ、よほど悪質でなければ刑法上の犯罪にはならない)。

申告漏れになってしまうということは、自ら税金を納める申告する必要があったということですが、「税金を申告する義務があるなんて知らなかった」という人も少なくないかもしれません。

副業感覚でFXをやっている人もいるかと思いますが、(稼いでいる)副業には確定申告は必要ですよね、FXに限らず。

また、個人投資家にとって投資の最大のコストは税金なので、FXで利益が出たときににかかる税金についてしっかり理解しておきましょう。

目次(要約)

投資(FXなど)に関する税金は3種類あるよ

世の中にはいろいろな金融商品がありますが、それらに投資して利益が出れば税金を納める必要があります(日本にいる場合。香港などに引っ越せは金融商品への投資は無税)。

でも、それぞれの金融商品ごとに税金のかかり方は異なります。

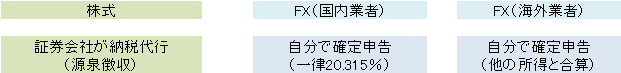

これが結構複雑なので、FXを中心に株式投資など金融商品への税金を図示しました。

この図を見て真っ先に理解して欲しいことは、金融商品には以下の3種類の課税形態があるってことです。

・総合課税

・分離課税(源泉分離課税)

・分離課税(申告分離課税)

FXは株式投資と違って必ず確定申告が必要

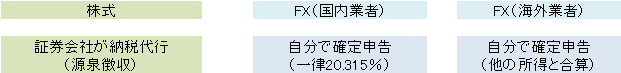

株式投資の場合は「特定口座」というルールがあるため、利益が出た時にも源泉徴収という形で証券会社に税金を徴収してもらうことが可能です。上の図の真ん中にある源泉分離課税に該当するわけです。

そのため確定申告は、必ずしも必要がはありません(源泉徴収無し口座もあるものの面倒なので利用者は少ない)。

ですが、FXにはこの特定口座という制度がないため、一定額以上の利益が出た場合には必ず確定申告を行う必要があります。

なお、確定申告というのは1年間の収入と経費から所得(つまりもうけのこと)を計算し、所得税の金額を算出して国に報告する手続きのことです(住民税についてはこの確定申告の内容に従って自動的に算定されます)

確定申告は毎年2月16日〜3月15日の間に、あなたの住所地を管轄している税務署に対して行う必要があります。

FX取引による利益は「雑所得」として確定申告を行います。雑所得というのは事業やお給料などの所得以外の所得に分類されているという意味です。

FXによる雑所得には所得税15%、住民税5%の税金がかかります。

法人としてFX取引を行っている時には発生した利益について法人税が課されます。

会社員なら年間20万円以上の利益が出とき確定申告しよう

FXで一定の利益が出た時には確定申告が必要ですが、いくら以上の利益が出たら確定申告が必要か、という問題は各自の状況によって異なります。

会社員の場合、年間で利益の金額が20万円を超えた場合は確定申告が必要になります。

年金生活者の場合も20万円がボーダーラインですね(公的年金の収入が年間400万円超の方は除く)。

FXの利益額がこの金額以下なら、確定申告は不要です。

なお、年間の収入が2,000万円を超える高所得の会社員は、FXに収入にかかわらず確定申告が必要ですね。

ちなみに、この20万円が確定申告するかしないかの分水領になっているのは、サラリーマンの場合だけです。

あなたが、他に収入がない主婦や学生、専業トレーダー、自営業(フリーランス)の場合は、確定申告が必要不必要の境目が38万円になります。すべての人が控除できる基礎控除が38万だから、38万円が確定申告のボーダーラインになっているわけです。

利益はFX会社の取引報告書で確認しよう

年間でいくらぐらいの利益が出たか?については利用しているFX会社が年に1回送ってくる「取引報告書」に記載されています。

複数のFX会社を利用している方はそれらをすべて合算して計算を行います。

この時の注意点としては株式取引の利益とFX取引の利益を合算することはできないことです。

株式投資で損を出したので、FX投資の利益を相殺してほしいっていうのは、税法上はできないってことです(人情としてはわかるのですが・・・)

FXによる雑所得は税法上「先物取引に係る雑所得等」に分類され、「申告分離課税(しんこくぶんりかぜい)」という形で申告を行わなくてはなりません。

申告分離課税というのは要するに「他の種類の所得とは合算で計算することはできませんよ」という意味です。

つまりFXによる所得は事業所得や株式による所得とは合算できないということですね。

ただし、FXと同様に「先物取引に係る雑所得等」に分類される商品先物取引の損とは合算できるので、商品先物取引で損失を被っていた場合は損益通算という形で税額を減らすことができます。

・FXと株式投資の損益の通算→できない

・FXと商品先物との損益の通算→できる

それとクリック360のように取引所取引のFXは、昔は総合課税でしたが、税制改正で申告分離課税になったので、普通のFXとの損益通算が可能です(誤解されがちなので書いておきます)。

FXと損益通算できる金融商品は以下のようなものがあります・

- クリック360(取引所FX)

- 店頭FX

- バイナリーオプション

- 株式取引先物(日経225先物、TOPIX先物)

- 商品取引先物

- オプション取引(日経225先物)

- CFD取引

スワップポイントは決済されると税金がかかる

FXで得ることのできる利益としては、通貨の変動による利益(ポジションを決済することで発生する譲渡益)の他に、スワップポイントによる利益もあります。

スワップポイントいうのは

「金利の安い通貨」で「金利の高い通貨」を買った時に発生する利益のことです。

日本円は諸外国の通貨に比べると預金金利が非常に低いため、外貨買いのポジションを取っている人はスワップポイントが発生する可能性が非常に高いですね(なお、日本円で持っている預金金利については口座に入金される時に源泉徴収されるので確定申告などは不要です)

受け取ったスワップポイントは「FXによって得た利益」とみなされますので、こちらも雑所得として所得税と住民税が発生します(譲渡益と合算して年間20万円を超えない場合には税金が発生しません)

そして、このスワップポイントについては、「いつ口座に入金されるのか」がFX会社によって違います。

毎日スワップポイントが口座に入金されるFX会社もあれば、ポジションを決済したときに入金となるFX会社もあります。

スワップポイントに関して重要なことは、確定申告が必要なのは「年間20万円以上の利益が出た時にのみ税金がかかる」ということです。

例えば1年目には10万円の利益がでて、2年目には15万円の利益が出たという場合、いつスワップポイントが入金になるかによって税金がかかるか否かが変わってきます。

上記の場合で2年間ずっとポジションを持ち続けた場合を考えてみてください。

毎日スワップポイントが入金されるFX会社であれば1年目も2年目も入金されるスワップポイントは20万円未満ですので税金はかかりません(確定申告も不要)

ですが、2年間ポジションを持ち続け、2年目にポジションを決済した時にまとめてスワップポイントが入金されたとすると、その年のスワップポイントによる利益額は25万円(1年目の分10万円+2年目の分15万円)ということになり、確定申告と税金負担の義務が発生してしまうのです。

スワップポイントがポジションの決済にともなって入金になるFX会社を利用している方は注意してくださいね。

損失が出た時も確定申告しよう

上記の通り、FXによる利益が20万円を超えない場合には確定申告を行う義務はありません。

ですが、損失が出た時には「損失の繰越控除」という制度を利用することができます。

損失の繰越控除というのは、「今年出た損失を来年の利益から差し引くことができますよ」という意味です。

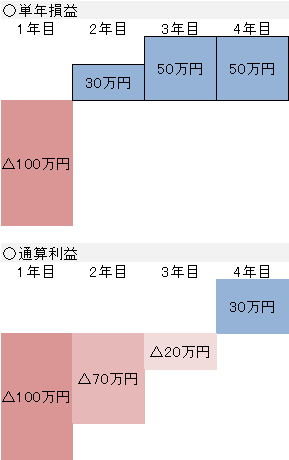

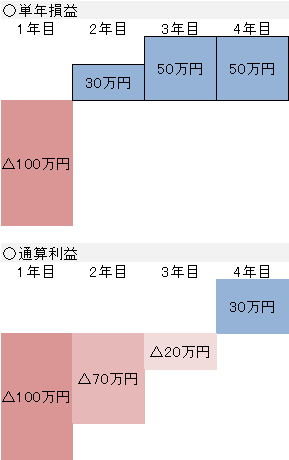

例えば以下のようなケースを考えてみてください。

1年目:100万円の損失

2年目:30万円の利益

3年目:50万円の利益

4年目:50万円の利益

1年目は利益が出ていませんので本来は確定申告を行う必要はありません。

ですが、確定申告をあえて行うことで「損失の繰越控除」を利用することができ、その結果として2年目と3年目の利益(合計80万円)については利益が0円という扱いにしてもらえるのです。

通算損益がプラスになる4年目で、初めて納税が必要な状況になるってことですね。

もし1年目の損失について確定申告を行わなかった場合には、2年目の利益について30万円×20%=6万円、3年目の利益について50万円×20%=10万円の税金が発生することになります。

1年目に確定申告をしなかったために、合計で16万円もの差が出ることになります。

そういう意味では、FXは利益が出た時だけでなく、損失が出た時にも確定申告を行うものと理解しておいた方が良いですね。利益が出た時だけの納税して、損が出たときは無視では税負担から長期的な勝算が下がりますからね。

この損失の繰り越しは最長で3年間可能です。

海外FX業者を利用した場合の税金

海外FX業者はレバレッジの柔軟性や口座がマイナスにならない(マイナスになる場合は業者が被ってくれる)などのメリットがあるのですが、税金上はデメリットもあります。

海外FX事業者で利益を出した場合は、総合課税になって、他の所得と合算課税になります。そのため、他の所得でそれなりの収入がある人は20%(申告分離課税の税率)以上の税率になる可能性が高く、海外FX業者の不利な点になります。

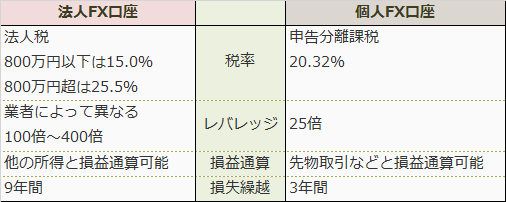

法人口座を利用した場合の税金

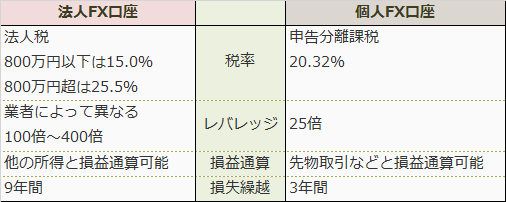

法人口座の仕組み

会社(法人)としてFX口座を開いた場合、個人向けの場合は25倍に設定されているレバレッジ制限がなくなる(みんなのFXは驚異の400倍レバレッジ)などのメリットがありますが、税金上のメリットもあります(FX初心者の方で法人口座を利用している人はいないとは思いますが)。

法人口座にかかる税金は法人税になります。

ざっくり表にまとめると以下のようになります。

法人口座が節税になる理由

法人口座を利用した方がお得になる理由は何でしょうか。

上の表を見ていただければ、利益額800万円以下において税率が15%となっており、個人FX口座の20.32%より低いことがわかると思います。

また、損失繰越が9年間可能のメリットもあります。

しかし、法人口座は、最大のメリットは親族を会社の従業員として雇うことが出来るという点です。

中小企業の経営者一家がよくやっている節税策ですが、社長の息子や娘を会社の業務をやっていないのに従業員に登録して、給料を支払うというやり方です。

給料は経費になりますので、子供へのおこずかいや仕送りをFX口座の経費にできてしまうことになります。

もちろん、税務上はグレーな領域ですが、かりに税務調査があっても情報提供業務をやっているなどとして、少額の給料を支払っている分には修正申告を求められないのが普通です。

- 税務署(国税)側も、子供がもたらす情報がFXの利益に全く結びつかないことは、証明できないからです。

FX利益の節税方法はセミナー、書籍代の費用を申請すること

FXの経費

FXの利益には経費が発生すれば控除できます。

金融商品の代表的な控除項目は手数料ですが、FXの場合は手数料は(基本的に)ありません。

では、費用はないのか、といえばそんなことはありません。

FXの代表的な費用は、セミナー代やFX書籍代などの勉強に使った費用です。

また、取引に使うPCやスマホ、通信費などの一部は費用として控除できると考えられます。

両建て取引による節税

あまり推奨しませんが、ポジションを両建てによって節税する方法もあります。

両建ての方法は、ドル円の買いポジションと売りポジションを同時に作ります。

その後、年末時点で損失の出ているポジションだけ決済します(これにより損失を計上)。

新年に入ったら、利益の出ているポジションを決済します。

決済に時間差があるので多少のマーケット(価格変動)リスクがありますが、損失を先に計上することで、課税を先送りする効果が得られます。

無申告はやめて納税は適正に行おう

ネットFX業者で上げた利益はすべて国税(税務署)に把握されています。

2009年に法律で、FXの全記録が業者によって記録され、国税に提出されるように変更になりました。FXの利益は隠せないと考えるべきでしょう。

マイナンバー制が導入された現在は、名寄せも簡単になって、どの所得が誰に帰属するか簡単に特定されます。

納税が適切になされなければ、以下のペナルティが待っています。

- 過少申告加算税(含む無申告加算税):過小にFXの所得を申告していたので、15~20%のペナルティーとしての税金が発生

- 重加算税:FXの所得を悪質に隠しの場合は、40%の加算税がかかる。

- 延滞税:本来払うべき税金を払っていなかったので、7.3~14.6%の遅延損害金的なペナルティとしての税金がかかる。

無申告は加算税が取られるだけでなく、重大な所得隠しと認定されれば(1億円程度が目安と言われている)刑事罰すらあり得えます。

納税は適切に行いましょう。

FXの収入は会社に知られる?

FXが副業とみなされたら、勤め先の就業規則にある兼業禁止規定に引っかかるのでは?と心配している人がいるかも知れません。

しかし、FXは金融取引なので通常は副業ではありません。

ただの資産運用であって、株式取引や預金などとも同一とみなせます。

ただ、FXであまりにも大きな利益が出た場合は、会社には隠しておいた方が良いこともあるでしょう。

住民税の普通徴収で対策可能

FXで利益を上げれば、所得税と住民税に跳ね返ります。

所得税については、確定申告と同時に自分で納めるので問題ありません。

注意したいのは住民税です。住民税は、所得税に基づいて自動的に決定される仕組みです。所得税が決まってから、住民税が決まるまでタイムラグあるので、確定申告と同時に納税することが出来ません。

そのため、住民税は後ほど支払うのですがその方法が2種類あり、給料から差し引く形で会社が納付する「特別徴収」と、自分で税金を納める「普通徴収」があります。

特別徴収:会社が給料からの差し引きで納付

普通徴収:自分で直接納付

サラリーマンの原則的な納付方法は特別徴収なのですが、こちらを選択すると会社にバレます。税額が増えたことを地方自治体が会社に通知することで、会社にFXの利益を知られてしまいます。

こうしたことが起きないようにするためには、自分で直接納付する普通徴収を選ぶことが大事です。

普通徴収にする方法は簡単で、確定申告時に「自分で納付」欄にチェックを入れるだけです。わからないことがあれば、お住いの地方自治体の市民税課(住民税を担当している部門)などに確認することも出来ますよ。

マイナンバーとFXの税金との関係は

マイナンバー制度とFXの税金にどのようにかかわるか気になる人も多いと思います。

特にマイナンバー制度で、FXの収入が会社に知られるのが怖いって人が多いようですが、その点は大丈夫です。

マイナンバーを利用するのは行政だけ(そもそもマイナンバー制度は行政サービスの効率化のために導入された)なので、民間の会社がマイナンバーを利用して、FXや副業の収入を把握することはあり得ません。