もしあなたが会社員(サラリーマン)なら、個人型確定拠出年金(iDeCo、イデコ)は、ふるさと納税をもしのぐ節税手段の節税手段になりえます。

わたしがふるさと納税について知ったとき、今ほどの盛り上がりはありませんでしたが(下記日付が新しいのは日時を更新したため)、会社員にとって数少ない節税手段と考えて、記事にしました。

ただ、2017年1月から会社員も利用できるようになった、個人型確定拠出年金(iDeCo)は、ふるさと納税以上の最強の節税手段と考えます。優遇投資税制のNISAと比べても、個人型確定拠出年金(iDeCo)の方が、はるかに大きな節税メリットがあります。

なぜ、個人型確定拠出年金(iDeCo)が最強かを順にご説明させていただきます。

個人型確定拠出年金(iDeCo)とは

まず、イデコ(iDeCo)とは何かというと、厚生労働省の監督下にある国民年金基金連合会が実施する確定拠出年金です。

ちなみに、iDeCoとは英語で個人型確定拠出年金を示す「individual-type Defined Contribution pension plan」の頭文字(?)をとった略称です。

確定拠出年金とは、企業が提供する年金制度の上乗せ部分(俗にいう3階部分)ですが、これまで企業年金のなかで提供されてきました。

自分の勤めている企業が、確定拠出型年金制度を導入していなければ、入りたくても入れない制度だったわけです。

http://www.mhlw.go.jp/file/06-Seisakujouhou-12500000-Nenkinkyoku/annai_5.pdf

確定拠出年金制度を導入している企業に勤めていないものの、確定拠出年金制度に魅力を感じる人のために、個人型確定拠出年金(iDeCo)がスタートしたわけですが、この制度は当初、自営業者(フリーランス)のみが加入できる制度でした。

しかし、2017年1月から会社員(サラリーマン)もこの個人型確定拠出年金(iDeCo)に加入できるようになりました。会社員だけでなく、公務員、主婦も新たな加入対象になりました。

ほぼすべての現役世代の日本国民が加入できるようになったのです。

個人型確定拠出年金は、この後説明するように節税メリットが非常に大きい制度で、これまで自営業者のみがこの恩恵にあずかれたわけですが、これからは会社員もこの節税メリットを利用することが出来るようになります。

全く知識がない人向けに、なるべく分かり易く説明しますので、是非イデコの利用を検討してみてください。

個人型確定拠出年金(iDeCo)のメリット

まず分かり易く個人型確定拠出年金(iDeCo)のメリットをまとめます。

メリット1:年金掛け金が全額所得控除

これが最大のメリットなのですが、個人型確定拠出年金の掛け金として拠出(払い込み)したお金が、そのまま所得控除となることです。

年金の掛け金ということは、確定拠出年金制度の場合、運用資産を口座にプールする形になりますが、お金を運用資産として振り込むんだ金額がそのまま、所得控除額になるのです。

資産運用しようと思って、ネット証券の口座にお金を入れたら、その分がまるまる所得控除になってしまったって状況と同じ(ただし、通常の証券口座と違い60歳の年金受給年齢になるまで引き出せない)なので、これはかなりの節税メリットです。

そもそも、年金を自分の力で貯めることについては、政府も推奨しているので、年金型金融商品には税制上のメリットが与えられています。

特に養老年金などの貯蓄性の高い商品には節税メリットがあったりしますが、個人型確定拠出年金ほどの大きな効果はなく、あらゆる年金型の金融商品のなかでも一押しできる存在です。

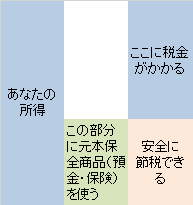

メリット2:安全な元本保全運用でも節税メリット享受

個人型確定拠出年金制度では、元本が保全される運用商品で年金運用を行ったとしても、節税メリットを享受できます。

そのため、預金や保険(生保の積立年金保険)のような元本割れしない(保険の場合は満期保有が前提)運用商品を活用することで、安全に節税メリットのみを享受することも可能です。

個人的にはこの使い方はかなりおすすめで、投資が嫌い、リスクを取りたくないって人にも使いやすい手法だと考えています。

課税所得が減ることの意味

課税所得を減らせるメリットは、単に所得税が減るだけでなく、住民税にも影響を与えます。また、さまざまな公的サービスも所得金額によって受けることが出来るサービスが制限される面があり、公営住宅への入居や保育園の費用など、課税所得を減らすことは、単に税金が減ること以上のメリットがあります。

メリット3:運用益に課税されない

投資で利益を得た場合は通常は課税される(源泉分離で約20%の課税)わけですが、個人型確定拠出年金を利用した運用では課税されません。

このメリットはNISAに近いものがありますが、ニーサは最長で5年の運用期間内の非課税措置なので、効果の大きさが全く違います。

また、NISA口座にお金を入れて運用を始めただけでは節税メリットがありませんが、個人型確定拠出年金では掛け金がそのまま所得控除になります。

NISAの方が柔軟な掛け金の引き出しというメリットはあるものの、余裕資金で運用する限りは個人型確定拠出年金のほうが有利な制度といえます。

メリット4:年金として受給するときも税制優遇措置がある

このメリットは、だいぶ先の話ですが、将来のことを考えれば無視できません。個人型確定拠出年金(iDeCo)では、掛け金とその運用した結果である利益を、将来年金として受け取る時も、大きな節税メリットがあります。

確定拠出年金(iDeCo)の受け取り方は、一時金として受け取る方法と年金として受け取る方法の2種類が選べます。

どちらを選んでも、以下の大きな所得控除が受けられます。

- 一時金としてお金を受け取る方法:退職所得控除

- 年金として受け取る方法:公的年金等控除

この受給したときにも税制優遇があるというのは大事なことで、これがないと税金を先送りにしたに過ぎなくなります。

個人型確定拠出年金(iDeCo)のデメリット

ここまでも少し触れてきましたが、個人型確定拠出年金(iDeCo)にも当然デメリットがあります。

デメリット1:60歳まで引き出せない

デメリットとして真っ先に挙げられるのが、金融商品として最長ともいえる運用期間の長さ。これは流動性のない資産に投資しているのと同じなので、急にお金が必要になった場合は困る可能性があります。

急に収入が減ったり、大きな支出が必要になったりした場合は、住宅を手放すなど不測の事態も想定されますね。

年金運用が原因で(流動性不足による)破産したら元も子もないので、あくまで余裕資金でやるべき運用であると言えます。

ただし、お金が引き出せないのは実はメリットにもなる可能性があって、万が一破産するような事態に陥ったときでも、拠出金は守られます。

自己破産などの債務整理をすると一般的に資産は取り上げられるわけですが、老後の資金源である拠出金が差し押さえられないのは、実はメリットともいえる部分になります。

デメリット2:所得の少ないない人にはメリットが少ない

これはデメリットに挙げるか迷ったのですが、所得が少ない人は相対的に節税メリットが小さくなります。

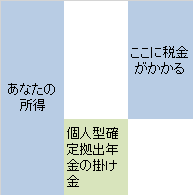

ふるさと納税などの税額控除と違い、個人型確定拠出年金(iDeCo)はあくまで所得控除なので、節税メリットは所得の減額分と所得税率(ただし、その人の累進税額の最高部分の税率)を掛け合わせたものになります。

上の図のようなイメージなので、所得税率が低い人、すなわち所得が低い人では相対的に節税メリットは小さくなります。

ただし、これはあくまで相対的なので、個人型確定拠出年金(iDeCo)には絶対的な節税効果(メリット)があるため、強調し過ぎるとミスリードする恐れもあります。

また、単身者など他の(扶養控除などの)所得控除額が少ない人は、仮に収入が少なくても所得税率が低いとは限りません。

そのため、将来の収入が極端に不透明な人を除いて、基本的には利用する目線で良いと考えています。

デメリット3:口座管理手数料がかかる

現在、普通の証券口座で口座管理手数料を取る証券会社はありませんが、個人型確定拠出年金(iDeCo)用の口座では口座管理手数料が必要になります。

SBI証券、楽天証券、りそな銀行、大和証券、ゆうちょ銀行などがこのサービスを開始していますが、月額の口座管理手数料として300円~350円程度の料金を徴収しています。

節税メリットの方が大きいものの、毎月チャリンチャリンと取られていくのは気分のいいものではないですよね。

ただ、SBI証券は口座管理手数料がゼロ円になるので、おすすめです(わたしはもともとSBI証券が株のメイン口座なのでSBIを使う予定)。

個人型確定拠出年金(iDeCo)ではどんな商品で運用するのか

個人型確定拠出年金(iDeCo)は自分で運用する制度なので、どのような運用対象があるか知る必要があります。

このサービスを提供する事業者のなかで、最も多様な運用商品を提供しているのがSBI証券なので同社を例に運用資産を分類すると以下のようになります。

元本保全型

- 預金(スルガ確定拠出年金スーパー定期1年、さすがスルガ銀行は地方銀行なのに積極的)

- 保険(スミセイの積立年金保険(5年)、第一のつみたて年金保険(5年))

元本変動型(元本毀損リスクあり)

- 国内株式型ファンド (14ファンド)

- 国際株式型ファンド(12ファンド)

- 国内債券型ファンド (2ファンド) 元本の保全性が比較的高い

- 国際債券型ファンド(8ファンド)

- 国内REIT型ファンド (3ファンド) 国内リート(不動産投資信託で運用)

- 国際REIT型ファンド (3ファンド) 海外リート

- バランス型ファンド (15ファンド)

- コモディティ型ファンド (2ファンド)

元本変動型ファンドのなかで、国内債券型ファンドだけは元本保全型と元本変動型の性質が半々くらい入っていると考えて良い商品です(急激な金利上昇局面では損をするが、債券は額面で戻るという性質があるため)。

バランス型は、自動的にリバランス(資産の価格変動に応じた調整)を行ってくれるので運用が楽なのですが、コスト面で割高なのでわたしは使いたくないです。

あと、コモディティもインフレヘッジみたいな特殊な目的を除いては、長期投資で持つ出来でないと考えているので、採用しません(これも個人の意見)。

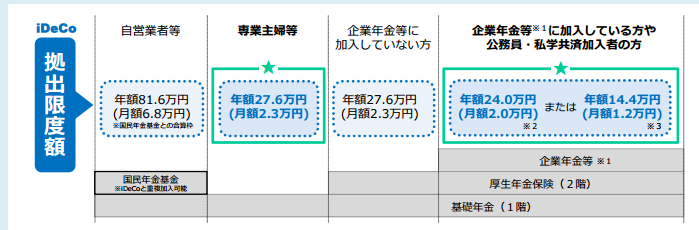

個人型確定拠出年金の掛け金の上限

個人型確定拠出年金では、加入者のタイプごとに掛け金の上限が設定されています。

それぞれの掛け金の上限を見ていきましょう。

自営業、フリーランスの掛け金の上限

自営業としましたが、正確には国民年金の第一号被保険者(加入者)の事です。

個人型確定拠出年金は、従来、年金が少なくなりがちなの自営業者のためにできた制度なので、この人たちの掛け金は最大です。

- 自営業、フリーランスの月額掛金の上限:6万8000円(年額81万6000円)

結構多いですね。

ただ国民年金基金に加入している人は、その掛け金と合算したうえで、年額81.6万円が上限になります。

小規模企業共済の場合は、合算しなくて良いので、個人型確定拠出年金単独で81.6万円の掛け金を積むことが可能です。

会社員(サラリーマン、OL)の掛け金の上限

会社員の場合は、勤め先の企業年金の種類によって掛け金の上限が異なります。

- 勤め先に企業年金制度がない会社員の月額掛け金の上限:2万3000円(年額27.6万円)

- 企業型確定拠出年金のみに加入している会社員:月額2万円(年額24万円)

- 企業型確定拠出年金と確定給付年金の両方に加入している会社員:月額1.2万円(年額14.4万円)

- 確定給付型企業年金に加入している会社員:月額1.2万円(年額14.4万円)

- 共済年金加入者(国家公務員・地方公務員):月額1.2万円(年額14.4万円)

専業主婦(主夫)の掛け金の上限

専業主婦(国民年金の3号保険者)の掛け金の上限はサラリーマンより多少高めです。

- 専業主婦の掛け金の上限:月額2.3万円(年額27.6万円)

会社員の人は意外と掛金が少なくてビックリしたかもしれません。

個人型確定拠出年金は、節税メリットが大きい制度なので、すでに手厚い企業年金に守られている人は、あまり多額の拠出が出来なくなっているのです。

それでも、掛け金に所得税率をかけた分だけ節税できることを考えれば、十分すぎ理ほど魅力的なので、始めてみた方が良いと思います。

掛け金の変更は年1回できる

掛け金の上限については説明しましたので、この掛金を変更するタイミングについてお話します。

独身の時はお金に余裕があったけど結婚して(年金ではなく貯金にお金を回す必要が出た、みたいなケースもあり得ます。そのため掛け金をいくらにするか悩むでしょうが、個人型確定拠出年金の掛け金は年1回変更できるので大丈夫です。

4月から翌年3月の間に1回掛け金の額を変更でき、家計の状況や所得環境に合わせて、柔軟に調整できます。

突発的な支出で一時的にお金が苦しくなって、掛け金の拠出を停止したいときも、加入者資格喪失届を利用している証券会社に出すことで、一旦停止できます。

おすすめしたい3タイプの運用方法

ここからは、個人型確定拠出年金のおすすめの利用法を考えてみます。

タイプ1:正統派の年金運用

まず、ご紹介したいのは、本来の年金運用として正統派ともいえるバランスを重視した分散投資です。

マネ会さんに寄稿させていた記事で書いたのですが、特に海外資産への分散投資を重視して、多少の価格(含み損益)の変動は気にしないで、世界経済の長期的な成長をリターンに換えていこうって考え方です。

確定拠出年金は、長期投資を行う年金運用って考えれば、理論上のリターンが最も高くなるはずのこの方法を取るのは悪くないでしょう。

以下のファンドタイプを中心に、バランスよくポートフォリオを気づいていくのが良いでしょう。

- 国内株式型ファンド

- 国際株式型ファンド

- 国内債券型ファンド

- 国際債券型ファンド

- 国際REIT型ファンド

運用に詳しい人は国際REIT型ファンドに違和感を持つ人もいるかも知れませんが、海外リートは長期的なリスク・リターン(収益と価格変動制のバランス)が優れているので、個人的には組み込むべきだと考えます。

このやり方は、数十年後のリターンに最も期待できるほか、その投資を節税メリットという余裕度(多少含み損の時も節税メリットを考えれば実質プラスというゆとりがある)のうえで勝負できるので、普通におすすめできます。

タイプ2:とにかく節税メリットを享受する

資産運用として考えれば正統派ではないのですが個人型確定拠出年金(iDeCo)の節税メリットを最も活かす手法で、かなり有望ではないかと考えています。

ここまでの記事の流れで想像がつくと思いますが、元本保全型の商品だけを買っていくことで、実質的に貯金に近い行為を行いつつ、節税を行っていきます。

使う商品は元本保全型の

- 預金

- 保険

が中心になります。

世界的な低金利下で、金融資産の理論上のリターンは低下傾向あります。そのため、節税メリットの相対的な価値が上昇しており、この節税メリットのみを取りに行くやり方は、決して悪くない手法と言えます。

タイプ3:とりあえず節税メリットを享受しながら、攻めるときを待つ

わたしがとりあえず実行しようと思っているやり方を最後にご紹介します(決して最もおすすめなわけではない)。

タイプ2のとにかく節税メリットを享受するに近いのですが、一旦は元本保全型の

- 預金

- 保険

を中心にガンガン買っていきます。

そして(きわめて都合の良い考え方だが)運用商品の満期時に、株などのリスク資産の価格が大きく調整しているようなら、以下のファンドを買っていいきます。

- 国際株式型ファンド

- 国際債券型ファンド

- 国際REIT型ファンド

また、大幅なマーケットの変動時には、預金(満期1年)、保険(満期5年)を解約して購入することも検討したいです。

満期前の解約は元本の保全がなされませんが、預金も保険もリスクには強い(保険は微妙なことも・・・)ので、リーマンショック級のリスクイベントがあっても大きくはやられていないはずです(銀行がつぶれそうになったら焦る・・・ただ、預金保険機構が1,000万円までなら保障)。

上の例では日本株を外していますが、SBI証券の確定拠出年金口座ではレオスのひふみファンドが安い信託報酬で買えるので、レオスファンの方は利用しても良いでしょう。

レオスは個別株の銘柄選択に力を入れているので、市場全体の方向性とは異なるリターンが得られ、分散運用に役立つ可能性があります。

まあ、自分の判断が正しくできることが前提のやり方ですが、現在のあらゆる金融資産の価格が上昇している局面では、個人的には一番採用したいやり方です。

とにかく節税メリットを享受するのです。

話はそれからだ。

現状では、月々の口座管理料が無料にでき、かつ利用できる運用商品が幅広いので、SBI証券が良さそうです

関連記事