株主優待狙いの投資は個人投資家に人気のある投資方法ですが、特に直接買い物を行う小売店企業優待券は人気があります。

その中でも、イオンの株主優待券であるイオンオーナーズカードは、イオンの店舗が近くにありメインのスーパーマーケットにしている人にとっては、最有力の株主優待銘柄になるでしょう。

さらに、映画館であるイオンシネマまで利用できる環境にあれば、もはや最強です。

株式にあまり積極的に投資していない人でも、イオンの株主優待券を最小単位でもらうことは、家計の節約につながるのでお勧めです。

その理由を以下にまとめたいと思います。

※ イオンの株主に与えられるオーナーズカード。

目次

キャッシュバックがすごい

イオンの株主優待としてもらえるオーナーズカードは、イオングループでのお買い物の金額に対し、一定のキャッシュバックが得られます。

いくらくらいもらえるか、実際に見てみましょう。

100株保有でも3%還元、最大7%までキャッシュバック

イオンオーナーズカードのキャッシュバック率に関しては、保有している株数次第なわけですが、下のようなイメージになります。

最大効率で考えるなら、保有株数あたりの還元率は以下のようになります。

100株:3%

500株:4%

1,000株:5%

3,000株:7%

投資金額をキャッシュバックのみで完全に回収しようとするのは微妙

注意していただきたいのは、株価を1402.5円とした場合、最大還元率である3,000株保有すると、約420万円と馬鹿にできない金額になります。

買い物金額で完全に投資金額を回収しようとした場合、上の表のようになります。

完全回収買い物金額(謎の単語ですが意味は伝わりやすいかと)というところが、投資金額をキャッシュバックによって完全に回収できる買い物の金額になります。

これを見ると完全回収は、ハードルが高いと言わざる得ないでしょう。

100株投資で14万円程度の完全回収なら、数年かければ可能な人が多そうですが、3,000株投資はかなり厳しめ。

重要なのは完全回収ではなく、トータルでどれだけ得ができるか。

年間50万円イオンで使うとして、100株投資なら1.5万円まで、3,000株投資なら3.5万円までの株価の値下がりなら、1年間で回収できます。

下に表をまとめます。

右端の許容下落率というのが、年間50万円イオンで買い物した場合の、株価が下落が許される範囲です。

この範囲なら、トータルでお得と言えるでしょう。実際は配当が入るためこの欄はもう少し(配当利回りの分だけ)上昇します。

感覚の世界ですが、100株投資ならかなり有利な勝負と言えそうです。

ただし、株価の上昇と下落を50:50と捉えれば、余裕資金で買う限りは、1,000株とか3,000株買っておいてもよいでしょう。

価格が動くリスクはメリットにもなりうる、と考えればキャッシュバック率を優先するのはアリと言えます。

でも、株価が下がって含み損状態になることが絶対嫌な人は、当然買ってはいけませんよ、当然ですが株価は動くものなので。

イオンの株価について

イオンの株価を確認したいけれども証券口座を持っていないという人は、以下のサイトがおすすめです。

株価だけでなく、配当利回りやPER,PBRなどの主要な株価指標、掲示板でのうわさも含め幅広い情報が集約されています。

また、イオンが発表している一次情報をみることは以下のサイトでできます。

決算説明会の動画ではビジュアルで分かり易く事業内容が説明されているし、投資に慣れている人向けには説明会資料や決算短信を用いて詳しい分析をすることも可能です。

月次連結営業概況という資料を参考に直近の月次売上高を分析できるようになれば、投資家として一段レベルが上がります。

イオン感謝デーとの併用も可能

イオンでは、商品が5%引きとなる「お客様感謝デー」が毎月20日、30日に開催されます。

こういう割引のときに、よくある「ほかの割引とは併用できません」みたいになっているがっかりパターン。

しかしイオンの株主優待カードは大丈夫。

きっちり併用可能で、5%+3%(100株保有前提)で8%の割引が可能です(正確には優待分はキャッシュバック)。

キャッシュバックの利用は半年100万円、年間200万円が上限

半年間に使える金額には上限があり、半年100万円までがキャッシュバックの対象になります。完全回収買い物金額との表現を用いていますが、これを達成するには複数年必要なわけですね。

たいていの人がこの金額の範囲内に収まるとは思いますが、万が一超える可能性がある人は、要注意ですね。

なお、許容下落率は年間50万円使う前提なので、この100万円制限については特段意識せず表をご覧いただければと思います。

キャッシュバックをもらえるタイミングは4月と10月

キャッシュバックは年間2回と説明しましたが、いつもらえるでしょうか?

以下のスケジュールですね。

- 9月1日~2月29日分のお買い物:4月中旬に「株主ご優待返金引換証」が家に届きます。

- 3月1日~8月31日分のお買い物:10月中旬に「株主ご優待返金引換証」が家に届きます。

ここで届いた「株主ご優待返金引換証」を「オーナーズカード」と一緒に

- 9月1日~2月29日分のお買い物:4月21日~6月20日

- 3月1日~8月31日分のお買い物:4月21日~6月20日

の期間にイオンのサービスカウンターにもっていけばキャッシュバックが受け取れます。

イオンのサービスカウンター以外でもキャッシュバックは受け付けています。

以下のイオン系列の大型スーパーが対象ですね。

- ダイエー

- マックスバリュ

- ザ・ビッグ

- グルメシティ

- ピーコックストア

都市圏だとまいばすけっとを使っている人も多いと思いますが、

イオンラウンジが使える

ゴールドカードなどの一部のクレジットカードでは空港で無料のラウンジが使えるサービスがありますが、イオンにもラウンジがあります。

このラウンジには、イオンのプライベートブランド(PB)商品の宣伝を行うという位置づけもあるようで、トップバリューのジュースやお菓子を無料で配布しています。

ラウンジを動画で説明しているものがあったので、ご覧ください。

制限時間は30分のようなので、もうちょっと長いしたければ、モール内に入っているカフェのテナントに向かう必要がありそう。

でも、買い物ついでにちょっと寄るくらいの利用方法を想定するなら、十分な利用時間ではないでしょうか。

なお、新聞や雑誌もおいてあります。

なお、グループに1人でもオーナーズカードの保有者がいれば、4名まで利用可能です。

家族と買い物に行く人にはメリットが大きそうです。

● イオンラウンジは会員さま共用のスペースですので、静かな環境の維持にご協力をお願いいたします。

● ご利用一組当たり最大4席までご用意できます。ご同伴の方が会員資格証を別にお持ちの場合でも、ご相席にてご利用をお願いいたします。

● 日・祝祭日などご利用の方が多い日につきましては、ご利用時間を30分以内に限らせていただく場合がございます。また、1日当たりのご利用回数を制限させていただく場合がございますので、予めご了承ください。

● ご利用時間は10:30AM~7:00PMを標準としております(店舗により異なる場合がございます)。また、終了間際にご利用いただく際は、ご利用時間を制限させていただきますので、あらかじめご了承ください。

●18歳未満の方のみではご利用いただけません。

● サービス内容等に関しては、店舗により異なる場合がございます。各ラウンジのご案内をご確認のうえご利用いただきますようお願いいたします。

オーナーズカードは2枚届く

オーナーズカードは、 本人用と家族用の2枚届きますので、家族がいる方は使い勝手が良さそうです。

あと、わたしは地方出身なのですが、子供がイオン(などの大型スーパーやショッピングモール)に遊びに行く地域もあると思います。そうした地域ですと、お子さんにカードを持たせるって使い方もありそうです。

ですが、18歳未満のみでの利用はできないため、ラウンジは使えないですね。

一部専門店では会計時に割引

イオンモールには多数の専門店がテナントとして入っていますが、一部の店舗では利用できる仕組みになっています。

3%~10%くらいの割引が見込めるため、結構大きいです。

イオンモールのテナントは、ZARA、H&M、ユニクロなどのファストファッション系や HMVのような大手のCDショップ、大型本屋が複数入っていたりとかなり使い勝手は良いと思います。

イオンシネマでの割引

映画の割引もうれしい

キャッシュバックに加え、イオンの株主優待のもう一つの柱がイオンシネマでの割引です。

これも、映画をよく見に行く人ならかなりの効率のよさです。

基本の割引料金

一般(含む、大学生・高校生)300円割引

小・中学生200円割引

幼児100円割引

割引後の価格イメージ、株主優待を使うとなぜか高校生が最安

一 般 1,800円→300円割引→1,500円

大学生 1,500円→300円割引→1,200円

高校生 1,000円→300円割引→700円

中学生 1,000円→200円割引→800円

小学生 1,000円→200円割引→800円

幼 児 900円→100円割引→800円

※幼児とは3歳以上小学生未満を指す

高校生の料金が中学生や小学生より安くなるという逆転現象が発生しているところが面白いですね。

料金設定の歪みかもしれないし、親と一緒に外出にくい高校生に大きめの割引額を提供するという考えられた料金設定かもしれない・・・

ただしお得にならないケースもある

イオンシネマは、下記のケースの場合、特別料金を1,100円で提供しています。

・毎月1日に適用される:ハッピーファースト

・毎週月曜日に適用される:ハッピーマンデー

・55歳以上の人に適用される:ハッピー55

これらの場合は、オーナーズカードを持っていても、これ以上の割引にはならず料金は1,100円となります。

55歳以上の人は、映画狙いで優待券をゲットするのは、あまり得策ではないといえそう。

要注意な1,300円料金適用、この場合はオーナーズカードでお得になる

ただ複雑なのは、1,300円の料金となる下記の割引があること

・平日の一番初めに上映される映画に適用される:ハッピーモーニング

・20時以降に上映される映画に適用される:ハッピーナイト

この二つの割引には、上記の割引額が適用される、注意されたい。

飲食料割引もある

映画館に行ってかかる料金は、映画の視聴料金だけではありません。2時間以上の映画を見るには、なんらかのお菓子的なものが欲しくなります。

オーナーズカードはそんなときもお得。

映画の視聴料金が安くなるだけではなく、(軽)飲食代も安くなるサービスがあります。

オーナーズカードを持っていれば、

・ドリンク券300円

・ポップコーン券300円

のどちらかを選ぶことができます。映画と言えばポップコーンな人が多そうですが、わたしはポップコーンがあんまりなのでドリンクで。

最もお得にオーナーズカードを利用した場合、映画代300円と飲食代300円で、映画一回当たり600円分お得になりますね。

長期株主優待制度も新設された

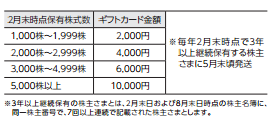

長期間株主でいた場合、株主優待が優遇される長期株主優待制度も新設されました。

3年以上長期保有した株主(2,8月半期決算を7回またぐ必要あり)には、ギフトカードが2,000円から10,000円もらえます。ただし、最低1,000株の保有が必要です。

個人的には短期株主と長期株主を差別するな(長期株主が投資金額を回収するとき、短期株主が受け皿になっているわけなので)って 思いますが、長期的に保有して回収率を上げたい人には朗報でしょう。

イオン株主に相性抜群のクレジットカード

WAON連携でさらに1%オフ

イオンの株主優待はこれまで述べてきたように、「お客様感謝デー」の割引、キャッシュバック、イオンシネマでの割引、イオンラウンジの利用など様々な割引があります。

株主になっていれば普通に利用するだけで十分お得なのですが、下記のイオンカード(年会費無料)を作ると、さらにお得です。

イオンでの支払いにWAONをつかねば200円につき1ポイント貯まりますが、イオンセレクトカードでWAONオートチャージ設定にして利用すればさらに200円につき1ポイント得られます。

合計で200円につき2ポイントになるので、割引率がさらに1%お得になる計算ですね。

株主でなくてもお客様感謝デーの5%オフ

これは少し番外編っぽいことですが、イオンセレクトカードがあれば株主でなくても「お客様感謝デー」で5%オフになります。

還元率を高めるために株主になることも推奨しますが、取り急ぎクレジットのみ作っておくのも良さそうです。

イオン銀行の普通預金金利が0.1%上乗せ

イオンの株主優待を貰おうとする人はイオンのヘビーユーザーも多いと思います。そのなかで、イオン銀行を利用している人はイオンセレクトカードを作るべきです。

なんと普通預金の金利が+0.1%になります。この低金利の時代に+0.1%は非常に大きい。

ディズニー好きの方は向けのデザインもありますよ。

スポーツオーソリティが5%引き

スポーツオーソリティでもイオンカードは有効利用できます。

- 基本的に5%OFF

- イオンと一緒で毎月20日・30日は10%OFF

- 年に何回か最大20%OFFになる優待券がもらえる

かなり大きいですよね。

スポーツが趣味な人、お子さんが少年野球やサッカーなどスポーツ用品店を活用している人は、是非イオン株主になりましょう。

イオンの株主優待のメリットまとめ

・イオンの株式に投資して、株主優待券をもらうとオーナーズカードがもらえるよ

・オーナーズカードがあると、イオン系列の店舗で買い物をしたときキャッシュバックが得られるよ

・キャッシュバックの率は、保有しているイオン株数に応じて3%から7%のレンジだよ。

・イオンの映画館、イオンシネマの利用予定があれば、オーナーズカードはさらに輝くよ。

・でも、経済的、心理的に株価の変動に耐えられなければ、投資してはいけないよ。

・イオンクレジットを作れば、株主優待は最高の還元率になるよ。

以上です。

イオンの株主優待を買いたいけど、どこで買えばいいのって人は、GMOクリック証券 が手数料が安くてお得ですよ。

関連記事

優待まとめ的なもの

投資初心者におすすめのこのブログのまとめ記事

初めて口座を開くなら