日本株ETF及びリートETFの信託報酬別比較(NISAに向けて)

NISA(ニーサ:少額投資非課税制度)も始まりましたので、日本株関連のETF(上場投資信託)を信託報酬別にランキングしました。

短期売買の場合、信託報酬よりも売買手数料が無料(ノーロード)の方が重要なケースもありますが、長期保有が前提となるNISAの場合、やはり信託報酬が無視できません。

ETFとは(初心者向け)

ETFとは上場している投資信託で、TOPIX(東証株価指数)や日経平均株価などの代表的な株価指標や金価格などの商品価格に連動させることを目指したものです。

運用(者)会社の能力に依存しない運用を行うため、運用報酬が低廉なことが特徴です。

日本株ETF一覧

表の見方

投資対象(連動させる指数)

(名前そのままですが)どの株価指標に連動させているかを示しています。

信託報酬(税抜き)

税抜きでの信託報酬を示しています。

オレンジ色に色を塗ったところが、わたしが信託報酬で見て競争力があると思ったETFです。同じ指数に連動するなら、信託報酬が安いほうがいいですよね。流動性の違いなどは特段考慮してません。

No17の「上場インデックスファンド日本高配当(東証配当フォーカス100) 」が色付けされているのは、の高配当ETFが競争力あると考えているためです(後述するリートETFと比較する手もあったのですが、原資産の性質を重視しました)。

業種別ETFってのもありますが

TOPIXを17業種に分類した業種別指数に連動するETFというのもあります。基本的に大和のものを選んでおけば信託報酬は安いです。

ただ、よほどこの業種に投資したいっていう特殊な見通しがない限りは、あんまりオススメしないです。流動性が極端に少ない銘柄も多いですし。

基本的に業種別ETFって機関投資家向けの商品だと思ってます。機関投資家だとマーケットで購入しなくても、運用会社に追加で組成させるって形で投資できますので、ETF自体の流動性は関係なくなります(指数の構成銘柄の流動性が大事ってことですね)。

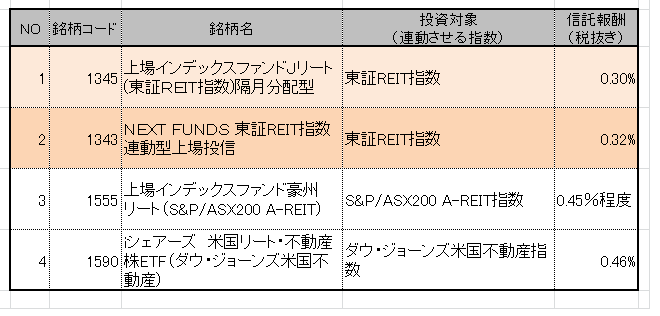

リートETFはやっぱり無視できない

リート(不動産投資信託)ETFは高配当(分配)というメリットが魅力的で、NISA対応という意味では有力候補ですね。

上場インデックスファンドJリート(東証REIT指数)隔月分配型 とNEXT FUNDS 東証REIT指数連動型上場投信の信託報酬の差は非常に小さく、完全に好みですね。

真剣に投資している人は、隔月分配とか毎月分配とか嫌いな人も多いと思いますが、リートの場合決算期が分散しているため、まあ合理性はあるんでしょうね。

海外リートは個人的には魅力感じないです(投資なんでそのときどきのバリュエーション次第ですけどね)。

関連記事