イールドカーブコントロールを導入

日銀は、黒田総裁の就任以降、金融緩和の強化(クレジット、エクイティリスクを取るなど質的緩和も含む)してきました。

しかし、2016年9月会合で打ち出した緩和策は、10年国債の金利をゼロ近傍にするというもので、イールドカーブコントロールと呼ばれています。

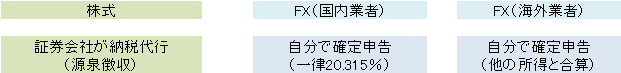

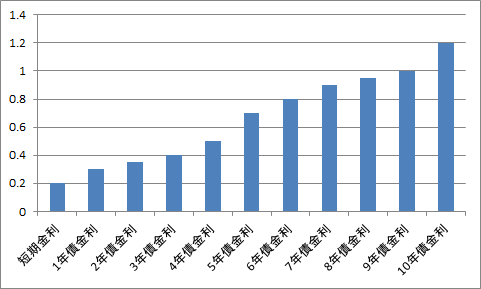

イールドカーブとは、国債の期間構造の事で、通常は長期債ほど金利が高くなる右肩上がりの構造になっています。

上の図のようなイメージです。

10年国債だけでイールドカーブがコントロールできる?

しかし、イールドカーブとは金利構造全体の事です。

なぜ、10年国債の金利をゼロにコントロールするだけで、金利構造全体(イールドカーブ)をコントロールできるのでしょうか?

これは、短期金利をマイナス0.1%としていることとセットで考えれば、分かり易いです。

イールドカーブの一番左端にある短期金利がー0.1%で10年債金利が0%なら、その間の年限の金利は普通はー0.1%から0%の間の数値を取るはずです。

だから、自然とイールドカーブ全体をコントロールできるってことですね。

イールドカーブコントロールの意図

金融緩和に苦しむ金融機関の救済

マイナス金利の導入以降、日本の金融機関は運用難に苦しんでいます。

そうした金融機関の運用難を救おうというのが、イールドカーブコントロールの意図とみられます。

なぜ、イールドカーブコントロールが金融機関を救うかについて説明します。

日本の金利構造はマイナス金利政策導入以降、10年国債までもがマイナス圏になっていました。

これでは金融機関は資産運用が難しいです。

しかし10年債金利をゼロ%にしからといって、資産運用が楽になるのでしょうか。0%でいくら運用しても、利益は生まないようにも思えます。

その答えは金利のロールダウン効果というものがわかれば、理解できます。

ロールダウン効果とは、10年債が時間の経過に従って9年債、7年債、5年債と年限が短くなっていくことを指します。

年限が短くなれば、短い年限の金利が適用されます。

債券というものは、金利が低くなれば、債券単価は上昇するという性質を持つので、イールドカーブが右肩上がりになってさえいればロールダウン効果から(ゼロ金利で債券を買ったとしても)利益が得られることになります。

これによって、金融機関に資産運用益を上げやすくさせようって意図ですね。

金融緩和の長期化

日銀は市場にお金をばらまくための政策ツールとして国債を購入しているわけですが、国債とは日本国の借金なので限りがあります。

そのため、日銀が国債を買いつくしてしまうことをある種の量的緩和の限界としてとらえる向きが為替市場にはありました。量的目標によって長期債券を購入し続けることがには持続不可能ということです。

しかし、(国債の購入量でなく)イールドカー ブの形状を目標とすることは、長期債の不足が回避でき、金融緩和を長期的に継続することを可能にしています。

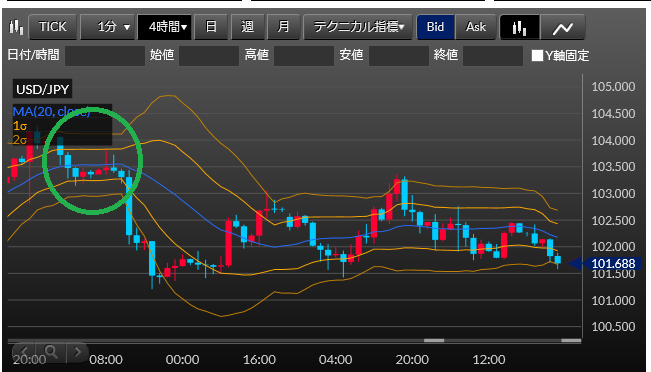

イールドカーブコントロールが為替に与える影響

イールドカーブコントロールが為替に与える影響について、ある新聞で明らかに誤った解説がありました。

「イールドカーブを立たせる(純イールドにする、右肩上がりにする)ことで、円安効果を狙ったもの」という解説です。

マーケットの世界に絶対はないから、彼らが結果的に政界になるかも知れないですが、論理的には明らかに不整合です。

なぜなら、順イールドが金融機関の収益を助けるってことが示すように、イールドカーブが純イールドの国の国債には、投資価値が生まれます。先ほどのロールダウン効果がありますので。

そうすれば、日本の投資家はわざわざ海外にお金を持って行って運用しなくて良い(円高要因)し、海外からは純イールドの日本国債に投資価値を見出してお金が流入する(これも円高要因)可能性もあります。

このように、イールドカーブコントロールはそれ自体では、為替に円高インパクトを与えるものと言えるでしょう。

ただし、金融機関の収益性を助けることで、金融緩和局面を長期化するって意味もあるので現実は円安材料にもなりえますが。

ただ、金利の期間構造を右肩上がりにすることが、為替に与える影響を知ることは有益だと思って記事にしました。

追記:イールドカーブが急こう配になることによるヘッジ付き外債投資上のメリット

この記事の感想として、下のようなご意見をいただきました。

確かに円高要因に思えるけど、積極的に日本国債買うほどでもない金利だから為替への影響は軽微では?(テキトー)

ご意見はある意味正しくて、10年国債をゼロにしただけでは、日本国債の絶対値の金利は低いままです(ゼロですので)。

しかし、上述したようにロールダウン効果があるほか、外国人投資から見た場合はヘッジ付き外債(為替リスクがない外債投資)で投資するメリットがあります。

ヘッジ付き外債は、長期の債券(金利)買って、短期の金利(為替)でヘッジするというものです。

ざっくりヘッジ付き外債のリターンを示すなら、

ヘッジ付き外債のリターン=長期金利ー短期金利

となります。

短期金利はマイナスのままなので、長期金利がゼロ付近まで来ると、ヘッジ付き外債のリターンが大幅に改善します。

低金利環境は世界的な問題なので、このヘッジ付き外債のリターン向上は外国人投資家にとって魅力的です、流動性が高い日本の債券市場で、一定のリターンを稼げるわけですので。

イールドカーブが急こう配になるっていうのは、その国の債券市場の投資価値自体を高めていることがわかるかと思います。